FISCAL 04 JANV. 2024

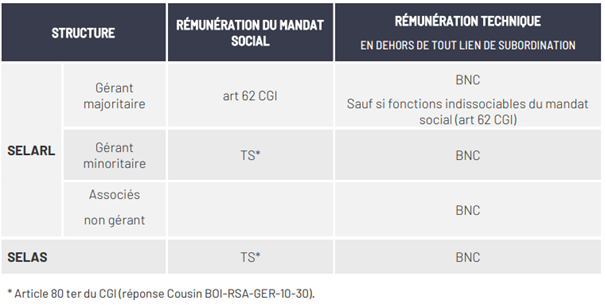

Ainsi, jusqu’à l’imposition des revenus de l’année 2023, les associés de SEL peuvent se prévaloir de l’ancienne doctrine (et la réponse ministérielle Cousin) pour justifier l’imposition des rémunérations qu’ils perçoivent à raison de l’exercice de leur activité libérale dans ces sociétés dans la catégorie des traitements et salaires (TS) ou, pour ce qui concerne les gérants majoritaires de SELARL et les associés gérants de SELCA, dans les conditions prévues à l’article 62 du CGI.

Il en résulte qu’à compter du 1er janvier 2024 :

- les rémunérations techniques perçues par les associés de SEL devront être en principe déclarées et imposées comme des BNC, et non plus comme des salaires ;

- elles ne devront, par exception, être déclarées et imposées comme des salaires que dans l’hypothèse où l’activité professionnelle est exercée dans des conditions traduisant l’existence, à l’égard de la société, d’un lien de subordination caractérisant une activité salariée (en pratique, cette situation devrait être exceptionnelle, l’existence d’un lien de subordination étant difficilement conciliable avec l’exercice d’une profession libérale) ;

- l’administration fiscale précisait enfin que, lorsque les rémunérations techniques perçues par les gérants majoritaires de SELARL et les gérants de SELCA ne peuvent être distinguées des rémunérations qu’ils perçoivent au titre de leurs fonctions de mandataire social, elles demeureront imposées dans les conditions prévues à l’article 62 du CGI.

Tableau synthétique de la rémunération des associés de SEL

PRÉCISIONS QUANT AU CAS DES GÉRANTS MAJORITAIRES DE SELARL

Le BOFIP rappelle que : « les rémunérations perçues au titre de la fonction de gérant sont celles allouées à raison des tâches qui ne sont pas réalisées dans le cadre de l’activité libérale (par exemple : convocation d’assemblée, représentation de la société dans les rapports avec les associés et à l’égard des tiers, décision de déplacement du siège social de la société, etc.). A contrario, en sont exclues les tâches de nature administrative qui sont inhérentes à la pratique de l’activité libérale telles que la facturation du client ou du patient, l’encaissement, les prises de rendez-vous, les approvisionnements de fournitures, la gestion des équipes ou la rédaction de documents tels que des ordonnances de prescription. »

L’administration vient également apporter des précisions sur la notion de « fonctions indissociables ». Elle indique ainsi que « lorsque les rémunérations qui sont allouées à raison de l’exercice d’une activité libérale ne peuvent pas être distinguées de celles perçues au titre des fonctions de gérant, elles sont imposées dans les conditions prévues à l’article 62 du CGI. Dans ce cas, l’intéressé doit être en mesure de fournir par tout moyen l’ensemble des éléments de preuve permettant de justifier de cette impossibilité. Il est précisé que l’absence de documents statutaires ou comptables tels que ceux fixant la rémunération accordée par la société au titre des fonctions de gérant ou mesurant le temps passé à l’exercice de ces fonctions n’est pas à elle seule de nature à caractériser une impossibilité de distinguer les rémunérations allouées au titre des fonctions de gérant de celles perçues au titre de l’exercice de l’activité libérale, et ne saurait par conséquent emporter l’imposition de la totalité des rémunérations selon les règles prévues à l’article 62 du CGI. »

A titre de règle pratique, l’administration admet « qu’une part de 5 % de la rémunération d’ensemble perçue par les gérants majoritaires de SELARL et les gérants de SELCA au titre de leurs activités libérale et de gérance correspond aux revenus afférents à leurs fonctions de gérant, imposables dans les conditions de l’article 62 du CGI, qu’il soit possible de les distinguer ou non de la rémunération technique. »

PRÉCISIONS APPORTÉES PAR LE RESCRIT INTÉGRÉ AU BOFIP

Le BOFIP intègre les réponses de l’administration fiscale à la suite d’un rescrit qui devient donc opposable par tous les contribuables. Les précisions suivantes sont apportées :

En matière d’impôt sur le revenu

- le régime « micro-BNC » est applicable aux rémunérations techniques des associés de SEL dans les conditions de droit commun.

Pour l’appréciation du seuil d’application du régime « micro-BNC » (77 700 € HT), il convient de retenir la rémunération versée par la SEL, en y réintégrant le cas échéant les dépenses professionnelles de l’associé acquittées en son nom et pour son compte par la SEL, au titre de l’année civile précédente et/ou de la pénultième année, qui auraient été déclarées dans la catégorie des BNC si elles avaient été perçues à compter de 2024.

L’option pour le régime de la déclaration contrôlée étant également possible.

- Les associés de SEL relevant du régime de la déclaration contrôlée doivent, en application de l’article 97 du CGI, déclarer leur résultat annuel dans la déclaration n° 2035.

ATTENTION

Afin d’établir sa déclaration 2035, l’associé devra être titulaire d’un n° SIREN pour son activité technique au sein de la SEL mais ne devra pas s’immatriculer en tant qu’entreprise individuelle. Cette démarche devra être effectuée via le Guichet unique par un « parcours utilisateur » dédié qui devrait être mise en place. Actuellement, cette démarche n’est pas encore possible.

- Les mêmes principes s’appliquent lorsque la SEL verse directement une rémunération à l’associé d’une SPFPL, au titre de son activité professionnelle au sein de cette SEL : cette rémunération relève en principe de la catégorie des BNC.

- L’associé d’une SEL ne peut pas exercer l’option pour l’assimilation à une entreprise unipersonnelle à responsabilité limitée (EURL) prévue à l’article 1655 sexies du CGI, et ce, qu’il en soit directement l’associé ou qu’il détienne indirectement les titres de la SEL par l’intermédiaire d’une SPFPL. En effet, lorsqu’un professionnel devient associé d’une SEL, il apporte sa clientèle sous la forme d’un fonds d’exercice libéral, par conséquent, le professionnel associé d’une SEL n’est pas réputé exercer son activité en son nom propre et ne répond donc pas à la définition d’entrepreneur individuel.

En matière de TVA et facturation

Les SEL exercent la profession qui constitue leur objet social par l’intermédiaire des associés ayant qualité pour exercer cette profession. Or, même si l’associé répond de ses actes, ce seul constat ne suffit pas à établir qu’il supporte le risque économique propre à cette activité. D’ailleurs, il n’entre pas, du point de vue de la TVA, en rapport juridique avec les clients de la société. Les rémunérations techniques perçues par les associés de la part de SEL n’entrent donc pas dans le champ d’application de la TVA. Il en résulte que ces rémunérations ne sont pas soumises à l’obligation de facturation prévue à l’article 289 du CGI.

En matière de CFE

Les SEL, sociétés commerciales par la forme et qui exercent une activité libérale, sont imposables à la CFE et à la CVAE dans les conditions de droit commun, c’est-à-dire assujetties à une imposition établie au nom de la personne qui exerce l’activité imposable, en l’occurrence la SEL. Toutefois, les associés d’une SEL sont susceptibles d’être imposés à la CFE en leur nom propre dès lors qu’ils exercent une activité professionnelle propre non salariée. L’existence d’une activité propre peut être établie par un faisceau d’indices attestant une absence de lien de subordination avec la SEL, l’existence de moyens propres ou encore d’une clientèle ou patientèle distincte. L’exercice, par un associé, d’une activité professionnelle propre donne donc lieu à une imposition distincte.

En matière d’épargne salariale

S’agissant des professionnels libéraux exerçant dans une SEL, si, dans certains cas, ils bénéficient du régime social d’assimilés-salariés, ils ne peuvent pas prétendre aux dispositions du code du travail concernant les salariés. Néanmoins, rien ne s’oppose à ce qu’ils bénéficient des dispositifs d’épargne salariale en tant que dirigeant dans les cas prévus par la loi, à savoir s’ils ont le statut de présidents, directeurs généraux, gérants ou membres du directoire de la société.

À NOTER

L’administration rappelle qu’en application de l’article 154 bis du CGI, la déduction des cotisations « Madelin » des rémunérations perçues par l’associé de SEL au titre de l’exercice de son activité libérale, n’est admise que dans le cas où lesdites rémunérations sont assujetties à l’IR dans la catégorie des BNC et non dans la catégorie des TS.

REVUE MAITRE ( AVOCAT) HORS SERIE Maître n°258